「親が老人ホームに入所→実家を売却」がおトクかも!

こんにちは、宅建士&2級FP技能士&上級相続支援コンサルタントの山本富貴です。

私は相続支援コンサルタントとしても日々、相続相談をお受けしております。

四万十市も高齢化がすすみ、親が老人ホームへ入所して実家が空家になってしまったという方も増えてきています。

この実家の管理、、、これが子供世代の負担になってきています。

住んでいなくても、固定資産税がかかる・・・。

空気の入れ替えにいかないと・・・。

庭の草がぼうぼうでご近所に迷惑をかけてしまっている・・・。

今回は、そんな方に向けて、譲渡所得税の観点から、空家となった実家をお得に売却するタイミングについてお話させていただきます!

母親が老人ホームに入居することになったので、実家を売ろうかと考えているケース

要介護認定を受けた母親が老人ホームに入居することになりました。

父親は既に亡くなり、実家に住む人は誰もいません。

さて、そうなったときに皆さんならどうしますか?

① 誰も住まないので、売却する

② 母親もまだ生きているし、荷物もたくさん残っているので売ることはできない

そうですね、ほとんどの方は②の選択肢を選ぶんじゃないかと思います。

これまで弊社でも、親が亡くなって相続した後で、子供さんが実家を売却するケースがほとんどでした。

ですが、最近①のケースも増えてきました。

というのも、親の介護費用が子どもにとって大きな負担になってきているんですよね。

老老介護、長生きリスク・・・

親には長生きしてもらいたいですが、介護施設の入所代が親の年金額以上になってくると、実家を売却して資金を作らないといけなくなります。

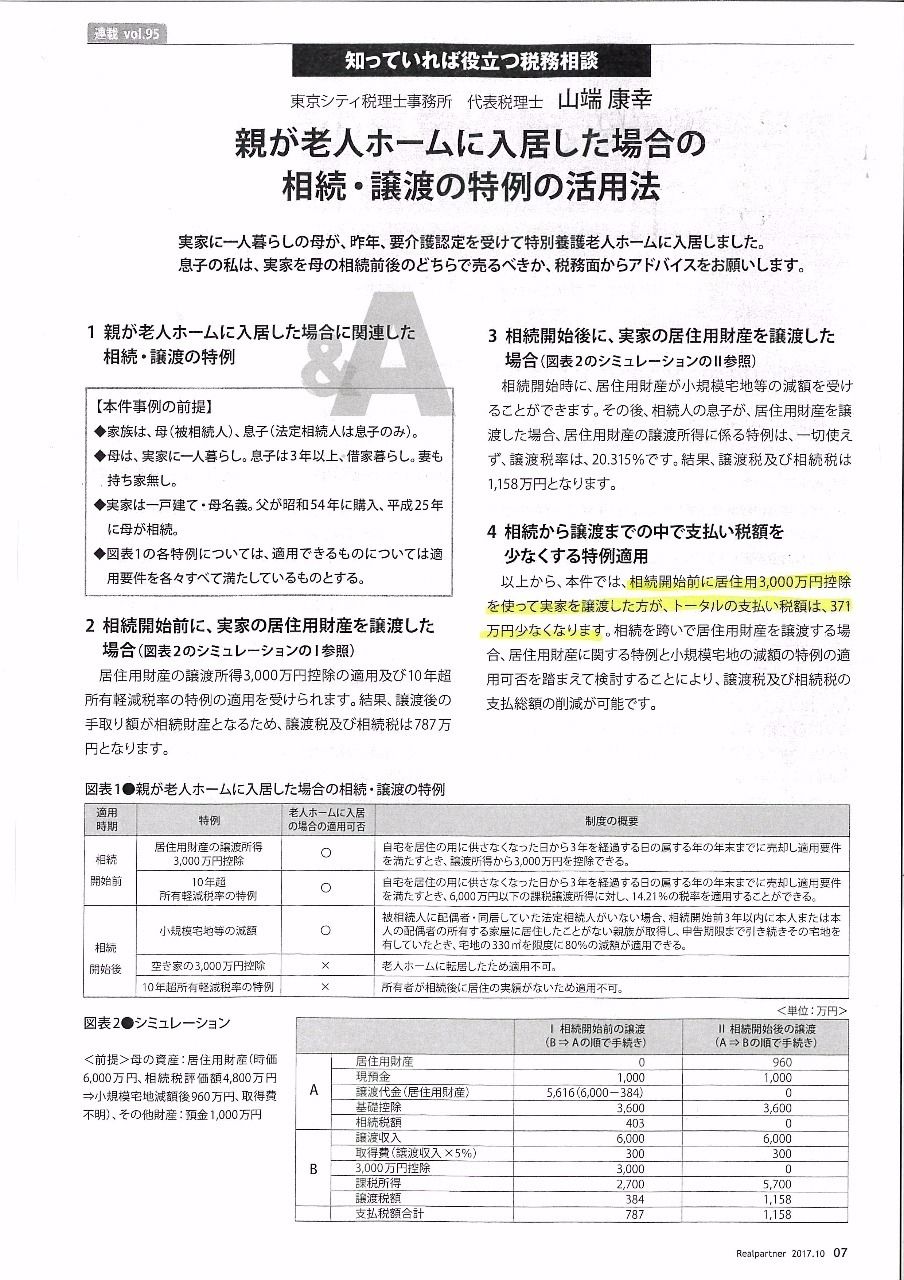

そして税金面でも、実は①のほうが税金が安くおさまることがコラムのシュミレーションでわかりました。

「居住用財産の譲渡所得3,000万円控除」ってすごい威力!

居住用財産の譲渡所得3,000万円控除は、日ごろの不動産売買でとても役に立ってくれています!

四万十市でマイホームを売却した際は、ほとんどの方がこの控除のお陰で譲渡所得税がゼロになります。

助かりますね。

ですが、親から相続した家を売却する場合は、その家に居住した実績がなければこの控除は受けられませんので注意が必要です。

今回の事例でも、相続後息子さんはその家に住んでいなかったため、この控除は受けられません。

*「相続によって取得した居住用の空き家を譲渡した場合の特別控除の特例」の要件に合えば3,000万円特別控除が適用されますが、昭和56年5月31日以前に建築された住宅で、耐震リフォームをするなどして新耐震基準を満たしたうえで譲渡する必要がありますので、けっこう厳しい要件だと思います!

ですが、建物を解体して1年以内に更地で売る場合は、この特例が使えます!ぜひ覚えておいて下さい!

まとめ

これから親名義の居住用財産を売却しようという場合の注意点のまとめです。

親が亡くなる前(老人ホームなどへ転居した場合は3年後の年末まで)に売却した方が、居住用財産の譲渡所得3,000万円控除を使うことができるので、節税できる。

実際、四万十市内の中古住宅を売却しても、譲渡益が3,000万円以上になることはほとんどないので、譲渡所得税がゼロになるケースが多いです。

ヤマモト地所には上級相続支援コンサルタント、2級FP技能士が在籍しています。

ただ、不動産を売却するお手伝いをするだけではなく、売主様にかかる税金なども考えたご提案をしています。

売却のタイミングによって、かかる税金は大きく変わってきますので、ぜひ税金にも詳しいヤマモト地所に売却のご相談をして下さいね。

具体的な税金の相談は弊社提携税理士に。

ヤマモト地所では、税理士と提携しておりますので、ご安心してお任せ下さい。

また、中村税務署へ電話すると、高松国税局の相談電話へ転送してくれます。

匿名でも相談できますので、気軽に相談できます♪

中村税務署 0880-35-2135(自動音声で案内)

関連した記事を読む

- 2025/05/07

- 2025/05/02

- 2025/05/02

- 2025/04/13

不動産は大切な資産。ですが、放置していると負債にもなりかねません。

アパートの経営難に悩む大家さん、空地や空家を活用できず税金が負担になっている方、相続問題を抱えているご家族など、地域密着で多くの問題解決をお手伝いしております。