相続発生後にやるべき3つのこと(四万十市相続チャンネル)

相続支援コンサルタント&宅建士&FP2級技能士の山本富貴です!

今回の四万十市相続チャンネルは、

「相続発生後にやるべき3つのこと」

と題しまして、相続後に必ずやっていただきたい3つのことをご紹介していきたいと思います。

相続税対策は、生前からやっておきたいところなんですが、相続発生後でもあきらめないで下さい!

相続税が安くなる特例があったり、相続財産の評価を下げる方法がまだまだあります☆

相続対策は、相続人の幸せのためにすること

私の考える相続対策とは、ずばり

遺された家族=相続人が幸せになること

だと考えています。

相続対策というと、節税のテクニックもたくさんあります。

ですが、そこを一番に考えてしまうと、本来の目的から逸れてしまいます。

財産を残す方の気持ちは、

苦労して築いた資産を家族に遺して、

みんなが幸せになってほしい

というものだと思います。

そして、また相続する方の気持ちは、

家族がもめるのを避けたい

相続手続きを早く終わらせたい

相続税をできるだけ払いたくない

というものです。

こういった相続人の気持ちを叶えるためにも、これからお話する3つのことを実践していただきたいと思います。

1.スケジュールを守る(10ヵ月厳守!)

なぜ、スケジュールが大切なんでしょうか?

それは、

10ヶ月以内に、遺産分割協議を

終わらせ、納税しないと、

相続税が安くなる特例が

使えなくなるから!

なんですね。

「いや、私は相続税は発生しないから期限は関係ない!」

そういう方もいらっしゃるかもしれません。

普段不動産の売買のお仕事をしていると、不動産の相続登記をしないまま数十年放置されている場合も割とあります。

ですが、いざその不動産を売却するとなった時、そのままでは第三者へ売ることができません。

必ず売主へ相続登記をしないといけないんですね。

ですが、他の相続人が亡くなっていて複数のお子さんへ相続権が移っていた、そのお子さんも県外でバラバラで連絡がつかない・・・・。

そうなると、なかなか相続登記もできません。

結局売却もできないんですね。

ですから、もし相続税が発生しない場合でも、遺産分割協議や相続登記は期限内に終わらせておくのが、後々のためなんです!

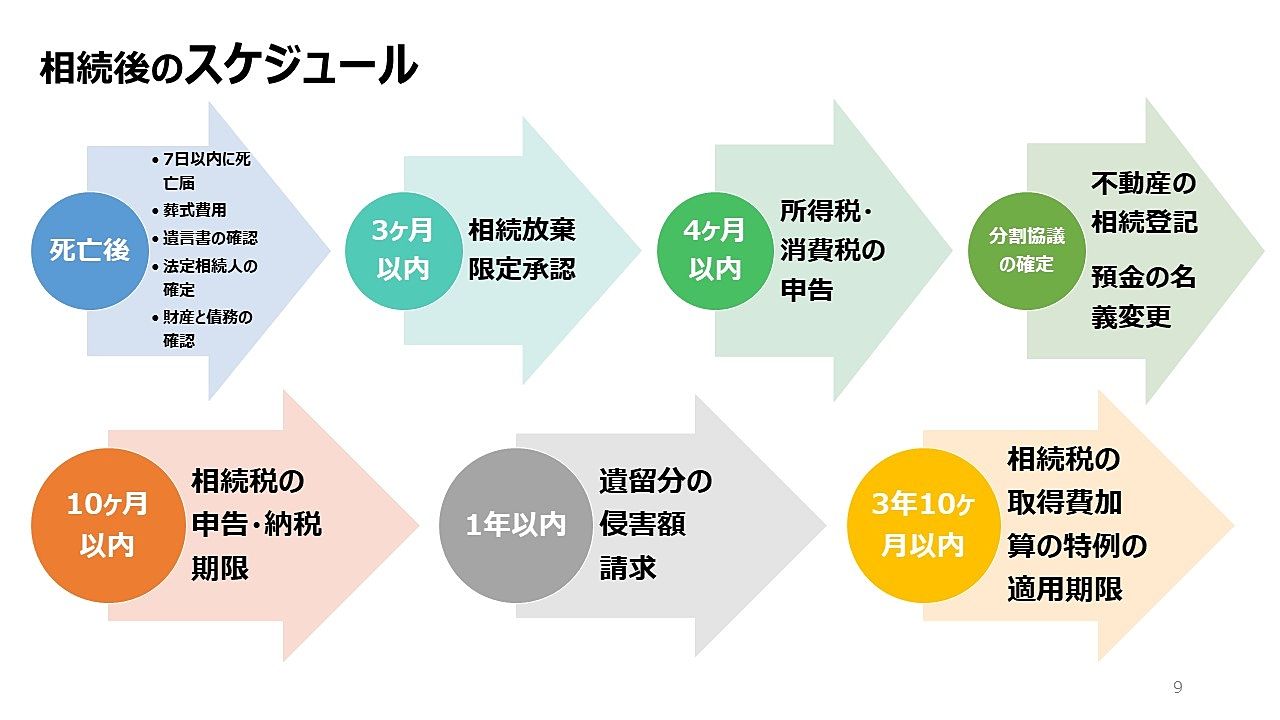

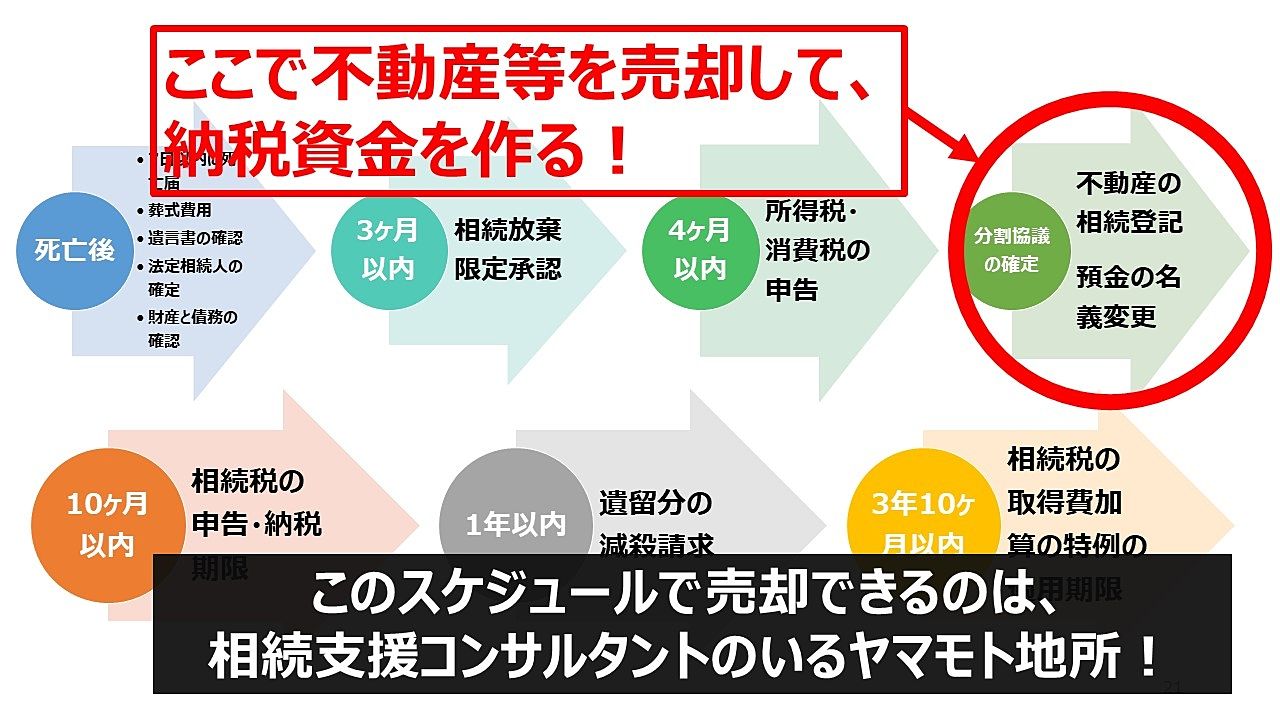

それでは相続発生後のスケジュールを簡単にまとめた図をご覧ください。

被相続人が亡くなってから、死亡届を出したり、相続放棄の申告をしたり・・・相続人がしないといけない手続きは山のようにあります。

実は、私は16歳の時に父を亡くしたんですが、正直言いまして父が亡くなった後の1年間の記憶がありません。

お葬式はまるで夢の中にいるような感じで実感がなく・・・。

その後に、色んな喪失感や悲しみがどっと押し寄せてきました。

その時母は44歳。

今の私と同い年ですね。

若くして急に病気で夫を亡くした母の悲しみや不安は・・・。

そんな精神状態で、お葬式や相続の手続きをしなければならない。

冷静な判断や手続きは、なかなか難しいのではと思います。

実はそんな喪失体験もあって、私はこの相続問題にとても力を入れているんですね。

大切な人を亡くされた後に、相続のプロの私が寄り添ってお手伝いできれば・・・。

無用な家族の争いや、払わなくてもいい相続税を減らすことができる!

だから、私はこんなに相続問題に対して熱い想いと使命感を持っているんだなと、今こうやって書きながら気が付きました(笑)

ちょっと話が逸れちゃったんですが、この相続後のスケジュール!

相続人にとっては本当にハードなものなんです。

遺言書があったら遺産分割でもめない!

相続税の申告と納税を10ヵ月以内に終わらそうとする時に、一番の難所である

遺産分割協議

を乗り越えなければなりません!

いわゆる遺産分け、とか財産分けというものです。

この時に、被相続人の方が生前に

遺言書

を作成してくれていたら、遺産分割協議はスムーズに運びます。

ですが、遺言書がなく、生前にも明確な気持ちを伝えていなかった場合は、かなりもめます。

「うちの子ども達は仲がいいのでもめない!」

そう生前からおっしゃって、相続対策から目を背けてきた方こそ、蓋を開けるともめにもめまくっています。

小規模宅地等の減額特例

10ヵ月以内に相続税の申告をすれば、この小規模宅地等の減額特例を使うことができます!

亡くなった方の事業や自宅、アパート等を引き継いだ相続人に対して、それらの土地が80%や50%減になる特例なんです!

これはとっても大きい値引きなので、ぜひぜひ使いたい特例です。

これが使えるかどうかで、相続税の額がめちゃくちゃ違ってきます。

細かい面積の制限や組み合わせの制限がありますので、また個別のご相談でシュミレーションさせていただきます☆☆

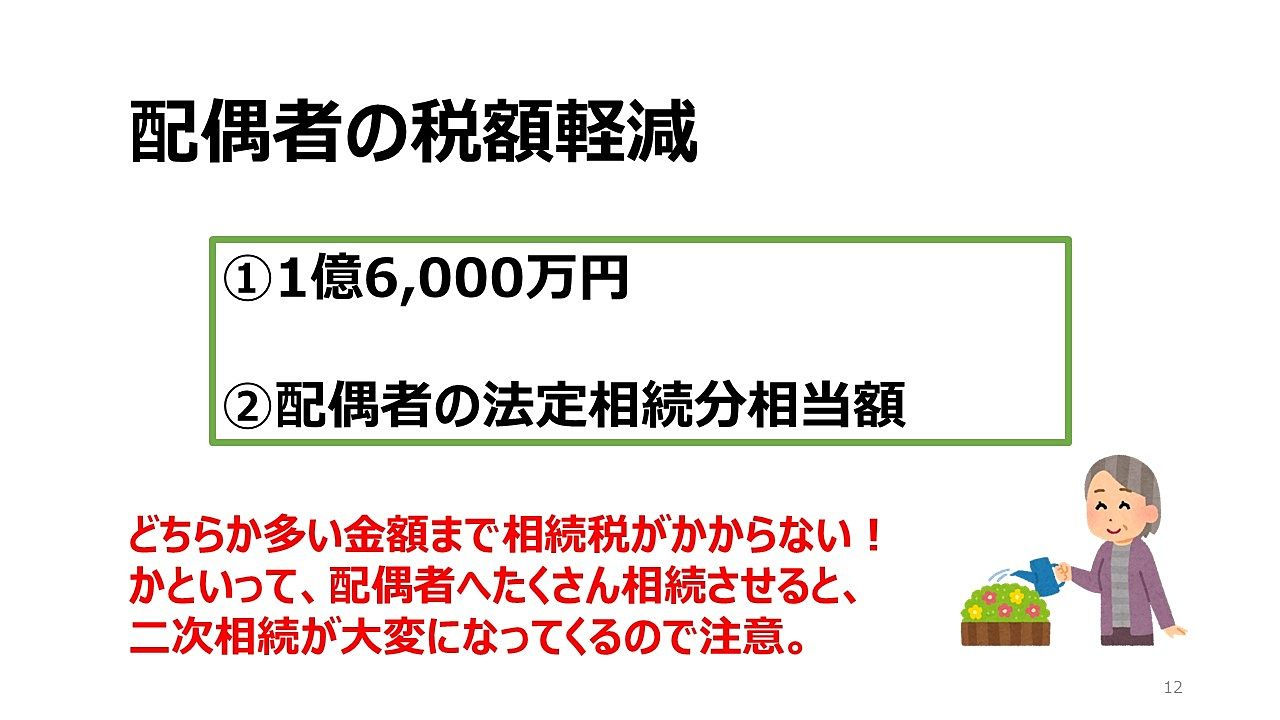

配偶者の税額軽減

この軽減も使えると大きいですよね。

極端な話、配偶者が10億円相続する場合でも、法定相続分(1/2)の5億円までは相続税がかからないということです!!

すっごいですね。

でも考えてみたら、夫婦そろって頑張って資産を作ってきたんだから、そこに相続税かけるなんて、あまりにも無慈悲ですよね。

ただ、ご注意なんですが!

配偶者は相続税がかからないからといって、配偶者へ財産を多く分けると、次の相続(二次相続)で、相続税が大きくなる可能性があります。

ですので、配偶者の相続分を考える時は、二次相続もシュミレーションして考える必要があります!

ここもまた、個別のご相談でシュミレーションさせていただきます☆☆

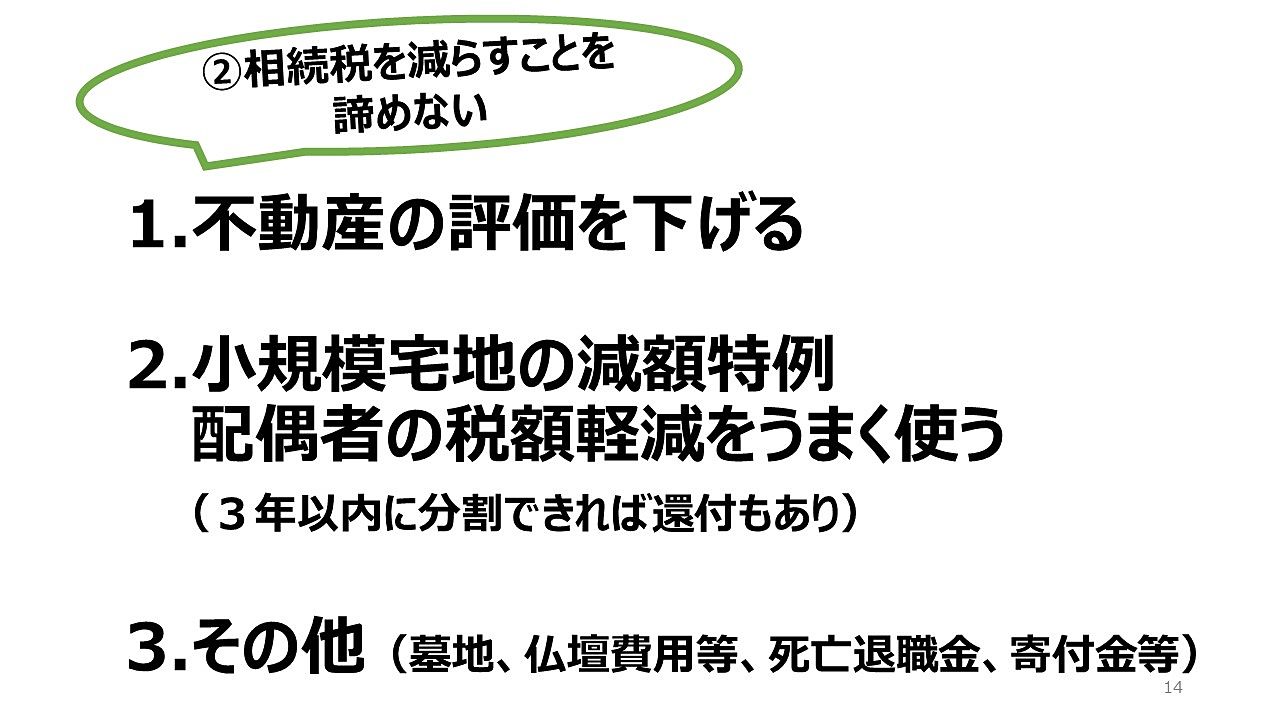

2.相続税を減らすことを諦めない

相続税は、相続発生後でも減らすことができます!

土地の分筆の仕方、不動産鑑定士の評価、葬儀関連費用、寄付、死亡退職金、そして各特例や軽減。

もし、10ヵ月以内に相続税の申告ができなくても、事前に届けを出しておいてください!

3年以内に遺産分割協議を成立させれば、2つの特例等が適用されて相続税の還付もあります。

なので、もう一度言います!

あきらめないで!!

3.納税資金の確保

相続税は10ヵ月以内に金銭一括納付が原則

つまり、納税資金(現金)の確保が必要なんです!

もし現金が足りなかったら、、、?

はい、自分の持っている現金で払うか銀行で借りるか、あるいは

相続した不動産等を売却して現金化する

しかないですよね。

(一応、延納とか物納という方法もありますが、なかなかすんなりいかない場合も多いようです。)

相続財産の内、土地や建物等の不動産が占める割合ってどのくらいかご存知ですか??

何と、40.4%もあります。

(国税庁資料:平成30年分相続税の申告事績概要)

けっこうな割合なんです。

ですから、納税資金を作るために不動産の売却は不可欠になってくるんですね。

しかも、10ヵ月以内に不動産を売却して現金化しないといけない。

これはかなりなハードスケジュールです。

不動産は一日や二日ではなかなか売却できません。

私個人の経験では、最速で3日で売却したことがありますが、相続絡みではなく、しかも現金取引の案件でした。

もし、買う方が住宅ローンを利用しての購入であれば最低1ヵ月以上はかかります。

また、測量の必要がある土地だったり、接道や権利関係で問題がある不動産でしたら、売りに出すまでの準備に数ヵ月かかります。

そう考えると、10ヵ月以内で不動産を現金化するというのはけっこうなハードスケジュールなんです。

ですから、

相続のプロ×不動産のプロ=ヤマモト地所

が力を最大に発揮できる部分なんです。

皆様が、ヤマモト地所へ相続相談されるメリットというのは、一番にこの部分なのです!

年末も近付いてきました。

ご家族が揃うこの機会に、ぜひ相続について考えてみませんか。

また個別のご相談予約承りますので、ぜひご予約くださいね☆☆

関連した記事を読む

- 2025/05/07

- 2025/05/02

- 2025/05/02

- 2025/04/13

不動産は大切な資産。ですが、放置していると負債にもなりかねません。

アパートの経営難に悩む大家さん、空地や空家を活用できず税金が負担になっている方、相続問題を抱えているご家族など、地域密着で多くの問題解決をお手伝いしております。