2024年版 最大1110万円を非課税で生前贈与!子供へ住宅取得資金贈与(相続時精算課税制度と併用なら最大3,610万円)

先日、土地の売主様からこのようなご相談を受けました!

「今度息子が家を建てるので、土地を売ったお金で支援してあげたくてね。

子供へのマイホーム資金援助で非課税枠があるって聞いたけど、タイミングや金額など詳しく教えてくれないかな。」

はい、喜んで♪♪

ということで、今回は住宅取得等資金の贈与の非課税特例について、わかりやすくご紹介していきたいと思います。

令和6年度税制改正により3年延長となり、非課税金額はZEH水準(断熱等性能等級5以上(結露の発生を防止する対策に関する基準を除く。)かつ一次エネルギー消費量等級6以上)住宅は1000万円、その他の住宅は500万円となりました!

こんなお得な非課税による生前贈与はそうそうありませんので、ぜひこれからお子様やお孫さんが家を建てるという方は、この特例を使ってみてはいかがでしょうか。

最大210万円の節税!!

新築の場合、

質の高い住宅だと、1,000万円

一般住宅だと、500万円

の非課税枠があります。

これに、暦年課税の基礎控除額110万円も足すことができますので、

質の高い住宅だと、1,110万円(1,000万円+110万円)

それ以外の住宅でも、610万円(500万円+110万円)

までの贈与が非課税となります。

もし1,110万円を子供に贈与した場合の税額は!?

もし、普通に1,110万円を子供へ贈与したとします。

贈与税の計算は、計算サイトで一発で出ます(笑)

贈与税は、210万円です!!

贈与税、、、。

せっかくの親心が、税金で減っちゃいますね(泣)

でも、住宅取得等資金贈与の非課税特例を使うと、税金はゼロ!!

ですが、住宅取得等資金贈与の非課税特例を使うと、贈与税はかかりません!

つまり、210万円の節税となります!!!

普段、これ位の節税ができる機会ってなかなかないですよね。

しかも、子供達がこれからお金がかかる必要な時にお金をあげられる幸せ・・・。

自分の死後に財産として残すよりも、生前にあげることで、子供や孫たちの喜ぶ顔も見ることができます。

贈与のタイミングは、住宅取得前!

贈与のタイミング、これ非常に重要です!!

ほんっとに気を付けてください。

子供へ贈与するタイミングは、

子供が住宅購入代金を支払う前

です。

子供が建築代金などを工務店へ支払った後に贈与した場合、そのお金で住宅ローンを繰上げ返済したとしても、非課税特例は使えません。

なぜなら「贈与を受けた住宅資金の全額を住宅の購入対価に充てる」ことが大前提だからです。

自分が使えるのか要件をチェック!

誰への贈与なの!?

ズバリ!

●贈る相手・・・直系卑属、つまり自分の子供・孫

ここで注意なのは、お嫁さんやお婿さんには贈与できません。

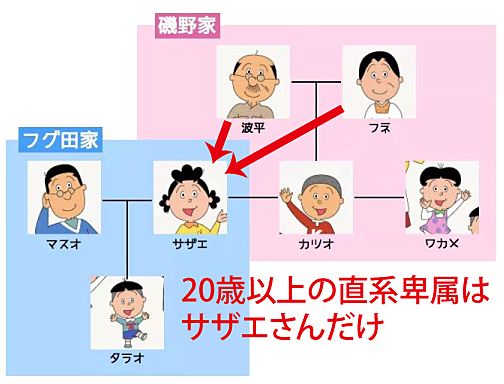

サザエさんの磯野家で言うと、波平が非課税枠を使って贈与できるのは、サザエさん。

サザエさんの配偶者であるマスオさんへ贈与すると、贈与税がかかってしまいます。

もらう人は20歳以上じゃないとダメ!

カツオやワカメは20歳になっていないので、まだもらえません。

孫であるタラちゃんも、20歳になれば波平おじいちゃんやフネおばあちゃんからもらうことができます。

お金をもらった年の所得が2,000万円以下!

贈与を受けた年の合計所得金額が2,000万円以下じゃないと使えません。

贈与を受けた年は、株や金などの利確にはご注意下さい。

身内の工務店で建てたり、身内の家を購入するのには使えない!

お金をもらった年の翌年3月15日までに、そのお金で建築等しないといけない

ここ重要です!

万が一、2024年(令和6年)12月末ころに、贈与を受けてしまうと・・・

3か月後の、2025年3月15日までに新築完成して、住まないといけません。

少し遅れて入居するくらいなら大丈夫のようですが、2025年12月31日までに入居できない場合は、非課税特例は使うことができず、贈与税を払わないといけません。

ですので、新築でマーホーム資金を贈与する場合は、

年末より、年始にあげよう

ということを覚えておいてください。

お金をもらった時に、日本国内に住所があり、かつ日本国籍を持っていること

お金をもらった翌年3月15日までに、その家に住んでいること

家の要件もチェック!

家の延床面積が40㎡・50㎡~240㎡以下、半分以上が住居じゃないとダメ

令和3年度の税制改正大綱で改正されていますが、

・もらう人の所得金額が1000万円以下だと、家の延床面積は40㎡~240㎡

・もらう人の所得金額が1,000万円超だと、家の延べ床面積は50㎡~240㎡

でないといけません。

四万十市で新築される普通の住宅の広さはだいたい100㎡(30坪)前後が多いので、一般の住宅なら範囲内ですね。

ですが、自宅兼仕事場にする場合は要注意!!

例えば、自宅兼美容院、自宅兼事務所、自宅兼整体院、自宅兼喫茶店・・・・。

仕事場も併用となると、面積も広くなってきますよね。

半分以上が住居じゃないといけないということですので、仕事場の広さはMAXでも

240㎡の内の120㎡(36.3坪)以内におさえないといけない

ということです。

家が次のいずれかに該当すること

①新築でだれも住んでいない家

②中古住宅なら、登記簿建築日付が昭和57年1月1日以降の家屋

③②以前に建築され、耐震基準に適合することが一定の書類によって証明された中古住宅

増改築をした家の要件

①増改築後の床面積が40㎡・50㎡~240㎡で、半分以上が居住部分

②建築確認証の写し、検査済証の写し、増改築等工事証明書のいずれかがある

③工事費用が100万円以上であることなど

必要書類はこちら

○もらう人に関する書類

・戸籍謄本など

・源泉徴収票など

○家に関する書類

・新築の工事請負契約書の写しや売買契約書の写し

・家の登記事項証明書(家が完成して登記していれば)

・省エネ等住宅の場合は下記のいずれか

a.住宅性能証明書

b.建設住宅性能評価書の写し

c.①長期優良住宅建築等計画の認定通知書の写しor②住宅用家屋証明書又は認定長期優良住宅建築証明書

d.①低酸素建築物新築等計画の認定通知書の写しor②住宅用家屋証明書又は認定低炭素住宅建築証明書

・・・ZEH水準や省エネ住宅のややこしい証明書は、ハウスメーカーさんや工務店さんなどは用意してくれることが多いですが、大工さんやローコスト住宅の場合はない場合がありますので、先に確認したほうがいいと思います。

ざっくりなまとめ☆

●成人している子供か孫(年収2,000万円以下)へ親か祖父母があげる

●あげるタイミングは、家の完成前!

●あげるタイミングは、年末を避ける!

●普通の広さの家ならオッケー

●昭和57年1月1日以降建築の中古住宅ならオッケー

●もらった方が、翌年の2月1日~3月15日の間に、最寄の税務署で申告!

申告の手続き方法や必要書類は、税務署の職員さんが親切に教えてくれます♪

ネットが得意な方は、国税庁ホームページ「確定申告書等作成コーナー」から作成し、e-Taxで提出できます!

せっかくの国からの減税施策です。

もし、子供や孫へお金をあげたいと考えていらっしゃる方は、この特例をぜひ活用して下さい。

この特例は、相続税対策にも有効です!

相続時精算課税と住宅取得等資金贈与の併用で、最大3,610万円が非課税!

大きな額を非課税で生前贈与できるチャンス!!

相続のご相談も随時受付けておりますので、ぜひご予約下さいね。

関連した記事を読む

- 2025/05/07

- 2025/05/02

- 2025/05/02

- 2025/04/13

不動産は大切な資産。ですが、放置していると負債にもなりかねません。

アパートの経営難に悩む大家さん、空地や空家を活用できず税金が負担になっている方、相続問題を抱えているご家族など、地域密着で多くの問題解決をお手伝いしております。